古家つき土地の購入はあり?なし?|失敗しない家づくり

こんにちは!匠工房です。今回は土地探しについてお話しします。土地探しをしていて、資料に「更地」や「古家付き」あるいは「上物あり」などと土地の状況が書かれているのも目にしたことはありませんか?更地は土地の上に何も建っていない状態のことですが、逆に建物が建っている状態で土地として販売されている土地もあります。それでは古家付き土地について、詳しく見ていきましょう!

1. 古家付き土地とは?

古家付き土地とは、土地に建物が建っている状態で土地として販売している物件のことをいいます。空き家期間が長く建物として使えそうにない状態の建物がある場合、売主さんは古家を残したまま土地として販売されることも多いです。

なぜなら建物を解体して更地にしてしまうと固定資産税が跳ね上がってしまうからです。一般の方が土地を売る場合、いつ売れるか分からないため固定資産税をできるだけ抑えたいという理由から、古家付き土地として販売されるケースも多いです。

2. 古家付き土地のメリット

2-1. 家が建ったときの参考になる

土地に中古戸建が建っている場合は、建て替えたときのイメージがつきやすくなります。土地に対してどのような配置で建っているか、窓はどの位置についているかなどを見ておきましょう。「窓の数を増やさないと暗いな」「車は今と同じ位置だと便利だな」といったように、更地ではイメージがつきにくいことも気づきやすくなります。

2-2. 安く買える可能性がある

古家付き土地で新しい家を建てる場合は、もちろん既存のお家を解体する必要があります。売主さんの中には、解体費用を見越して土地自体の価格を少し低く設定してくれていることがあります。また、購入が決まればお引渡しまでの間に売主さんの金銭負担で既存のお家を解体してくれるケースもあります。この場合は解体費用がかからないため、土地費用は相場通りのことも多いです。

3. 古家付き土地のデメリット

3-1.解体費用・整地費用がかかる

古家付き土地では当然既存の建物の解体費用がかかります。木造のお家であれば約3~5万円/坪、鉄骨やRCのお家であれば約5~8万円/坪ほどです。これに加えてお家の中の家具家電が残っている場合はそれらの処分費、庭石など立派なお庭があればそれらも撤去し整地する費用がかかります。ちなみに、お家の中の家具家電等(残置物)は売主さんの方で撤去するケースもあります。売買時の契約内容についてしっかりと確認するようにしましょう。また、残置物の撤去を売主さんにしてもらうなど交渉してみてもいいと思います。

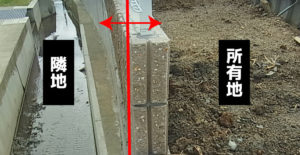

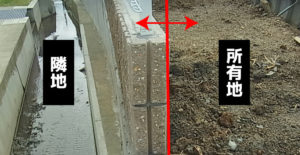

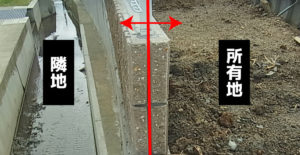

3-2.土地の境界があいまいなケースがある

古い建物が建っている土地では、土地の境界や測量があいまいなこともあります。土地の境界はしっかりと確認しておかないと、後々揉める原因ともなりますので注意しましょう。

3-3.上下水道などのライフライン整備が必要な場合がある

上下水道などのライフラインが整備される前に建ったお家の場合、浄化槽から公共下水への切替工事などが必要な場合があります。工事費や使用料が別途必要となりますので、しっかり確認するようにしましょう。

4.まとめ

・古家付き土地は費用がどのくらい必要か確認することが大切です。土地にかかる総額を見た上で、購入するかどうか検討するようにしましょう。