マイホームに自己資金は必要? | 資金計画・住宅ローン

こんにちは!匠工房です。こちらのブログでは、新築や住宅ローンについてのお話をしていきたいと思います。

モデルハウスなどの情報についても発信していきますので、お楽しみに☆

今回から、住宅ローンについての様々なお話を連載していきます。少しでも参考になれば幸いです。

1-1.住宅ローンって

住宅ローンとは、「住むための家」を購入する際に利用できるローンのことをいいます。

店舗用の建物に利用することはできず、また住宅ローンは1人で複数の住宅ローンを利用することはできないので、別荘を買うために住宅ローンを利用することもできません。

1-2.住宅ローンの仕組み

住宅ローンは、購入する土地や建物を担保にしてお金を融資してもらい、決められた契約に沿ってお金を金融機関に返済していく仕組みになっています。融資されたお金には借入金額や借入期間、借りた人の属性に応じて利子がかかります。この利子が銀行の「儲け」となります。

1-3.住宅ローンが使える金融機関

住宅ローンは様々な金融機関が取り扱っています。

①銀行やネット銀行

多くの人が利用しています。金利のタイプやプランなどが豊富にあり、オプションを付けることも可能です。自分のライフスタイルに合わせて商品を選ぶことができます。

②財形住宅融資

会社や公務員の福利厚生としてある制度です。定められた条件をクリアすれば、一般的に必要な住宅ローンにかかる手数料がかからずに利用できる場合もあります。

③フラット35

住宅金融支援機構が運営している住宅ローンです。金利が借入時から完済まで一定であることが特徴で、民間金融機関を通じて申込みをすることができます。

2.マイホーム買うなら貯金するべき?

2-1.自己資金?頭金?

住宅ローンを利用してマイホームを購入する場合、「自己資金」や「頭金」というワードを聞いたことがあると思います。その違いはなんでしょうか?

自己資金と頭金は似ているように聞こえるかもしれませんが別物です。

頭金とは、マイホーム費用から住宅ローン金額を差し引いた額のことをいいます。一方自己資金とは、頭金を含めたマイホームに充てるためのお金のことをいいます。自己資金が多ければ多いほど、住宅ローンの借入額は減りますので、頭金額を越える自己資金を用意される方もいらっしゃいます。

2-2.今までは自己資金は「必要」だった

マイホームを建てる相談を親にしたら、「貯金してからにしなさい!」と言われた方もいらっしゃると思います。何故なら、皆さんの親御さん世代がマイホームを建てた時代、住宅ローンの借入金額は土地+建物代金(諸費用を除く)の80%までと定められた金融機関が多かったからです。最低でも、土地+建物代金の20%の頭金分の自己資金は必要だったわけです。

例えば、土地+建物代金が4000万円だった場合、800万円は頭金として用意する必要があったのです。かなりの大金ですよね。

しかし、現在はどうでしょうか?

3.マイホームに自己資金は必要か?

3-1.必ずしも必要とはいえない

現在は、従来のような20%の制限はない金融機関が多いです。経済状況が大きく変わり自己資金を貯めることのハードルが高くなったことから、土地などの流通が滞ったことも背景として考えられます。

土地をはじめ、建物代金や火災保険などの諸費用まで、すべて住宅ローンで借りることができるようになりました(条件あり)。頭金を含めた自己資金が0円でもマイホームを建てることができるということです。

3-2.自己資金なしでマイホームを建てるメリットとリスク

住宅ローンを自己資金なしで借りる場合のメリットとして、マイホーム用としての貯金に縛られず欲しいタイミングでマイホームが建てられるという点が挙げられます。

例えば、賃貸に住んでいる場合。

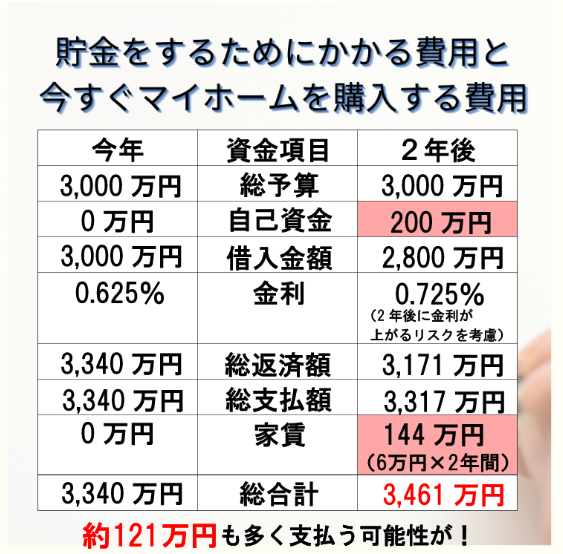

現在、自己資金として用意できる額が0円とします。マイホームを建てる総予算が3000万とします。

今このまま建てると金利も含めて総支払額が3340万円となります。

一方、自己資金を2年かけて貯めるとします。賃貸に2年間住み続けるとその分の家賃144万円(6万円×2年間)払い続けながら、自己資金を貯めなければなりません。加えて2年後には経済状況が変わり、金利が今より高くなっているというリスクもあります。全て合わせて計算すると、総予算が変わらなくても総支払額が3461万円となり、約121万円も余分にお金がかかってしまう可能性があるのです。

金利のリスクを理解したとしても、家賃はもったいなく感じますよね。

また、手元にお金を残して置けるのも自己資金なしでマイホームを建てるメリットです。家族に何かあった場合などの不測の事態に備えて、現金はできるだけ手元に残しておきたいですよね。

一方で当然リスクもあります。自己資金なしで丸々住宅ローンを利用するということは、借入金額や毎月の返済額が増えるということになります。住宅ローンの支払い以外に子育てや車、老後などお金がかかるタイミングは多々あります。長期的な計画の中で、無理のない支払い額になるよう検討する必要があります。

3-3.自己資金が必要であるケース

ここまで、住宅ローンは自己資金なしで借りることができるというお話をしてきました。それでは誰もが自己資金なしで住宅ローンを借りることができるのかというと、答えは「NO」です。金融機関が審査時に確認する年収や借入れ額(車のローンなど)を総合的・個別に検討した上で、自己資金なしで借入れができるかどうか判断されます。

また、自己資金なしとはいえ、一時的に支払わなければならないお金があります。例えば土地の手付金。これは住宅ローンの実行前、土地の契約時に土地代金の一部を売主様に支払うお金ですので、一時的に支払う必要があります。また、家具家電を買い替える場合の費用や引っ越し費用は住宅ローンに組み込むことができないので、こちらは自己資金から賄う必要があります。マイホームを建てる費用は自己資金0円で叶っても、全く貯金を崩さずに、というのは難しそうです。

4.まとめ

・金融機関が、年収や借入れ状況などに問題がないと判断すれば、自己資金なしで住宅ローンを組むことはできます。

・その分借入額が増えるので、毎月の返済額が家計を圧迫する可能性があります。綿密な資金計画が必要です。

・自己資金なしで住宅ローンを組めたとしても、土地契約時の手付金は一時的に支払う必要があります。

・家具家電代や引っ越し費用は住宅ローンに組み込めないので、別途用意する必要があります。